TRIBUNA de Javier Ureña Blaya, director de análisis de IF EAFI.

PARTE I. – SENTIMIENTO DE MERCADO

Diversas han sido las ocasiones en las que los mercados financieros se han comportado de una forma totalmente irracional mientras nos preguntábamos ¿Qué está moviendo al mercado con tanta virulencia? ¿Por qué en esa dirección irrazonable si lo lógico es aquella otra dirección?

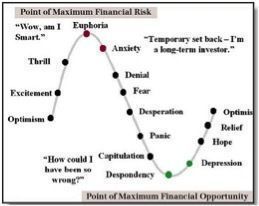

Las respuestas a este tipo de preguntas se encuentran englobadas en lo denominado Sentimiento de Mercado. Este sentimiento no es más que el mero reflejo del estado afectivo de los inversores, y, en definitiva, de las emociones. Como individuos, los inversores se encuentran condicionados y expuestos por naturaleza a las distintas fases emocionales del ser humano: Optimismo, excitación, entusiasmo, euforia, ansiedad, miedo, desesperación, pánico, desánimo, etc., conjugándose todas en la exuberancia irracional.

El Sentimiento de Mercado abarca desde optimismo al pesimismo, tal y como se muestra en la siguiente imagen.

La mayoría de los inversores optan por entrar en bolsa cuando el ciclo bursátil está claramente avanzado, lo que les hace sentirse con cierto optimismo al estar participando de un movimiento racional y previsto por ellos mismos. Tras el paso del tiempo, llega la excitación y el entusiasmo al ver que sus propios pronósticos se están cumpliendo y, por lo tanto, deciden invertir más. En este punto, el inversor empieza a verse influenciado por la disonancia cognoscitiva; la información recibida es usada en aras de reforzar su pronóstico cuando dicha información no es relevante, lo cual nutre al citado al entusiasmo convirtiéndolo en euforia. Bajo el estado eufórico, es el momento cuando se producen las mayores entradas de capitales. El inversor, moviéndose a ciegas por dicha emoción, cree que todo el movimiento a favor viene explicado por la creencia en sus eufóricas expectativas sobre la situación actual del mercado. Los precios y revalorizaciones de los activos financieros no encuentran justificación lógica ni ningún elemento fundamental que le den respaldo, simplemente suben contra todo pronóstico (incremento de entradas de capital procedentes de inversores irracionales).

Finalmente, llega la realidad, las valoraciones no estaban ajustadas a lo racional y comienza el mercado a desplomarse. Aquel inversor eufórico no vende, entra en estado de ansiedad mientras el mismo intenta autoconvencerse de que es un movimiento correctivo sin mucho recorrido. Seguidamente entra en juego la negación cuando la pérdida se hace más aguda: “El mercado no se va air más hacia abajo, esto no es una recesión, simplemente una corrección algo más profunda de lo que creía. Pronto comenzará a recuperarse”. Finalmente, y tras pasar por varios estados emocionales negativos llega el desánimo, el pesimismo extremo, en donde se deshacen de toda su cartera, la cual había sido adquirida casi en la cresta de la ola y ahora es mal vendida en el abismo.

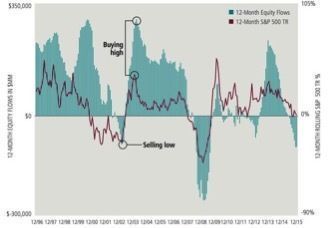

Como se observa en el siguiente gráfico del S&P500, las mayores entradas de capital se producen justo en zona de máximos (activos comprados en máximos de valoración – comprar caro), mientras que las mayores salidas de capital se producen en zona de mínimos (activos vendidos en mínimos de valoración – vender barato), con lo cual, se rompe el mantra bursátil de Comprar barato y vender caro. Benjamin Graham expone: “El mercado es como un péndulo que siempre oscila entre el optimismo insostenible (que hace que los activos sean demasiado caros) y el pesimismo injustificado (que hace que los activos sean demasiado baratos). El inversor inteligente es una persona realista, que vende a optimistas y compra a pesimistas”

Por lo tanto, ¿Existe algún indicador que nos pueda ayudar a localizar el estado sentimental del mercado? Efectivamente, podemos encontrar indicadores que recogen las percepciones y creencias de los integrantes de los mercados financieros. En definitiva, la mayoría de los indicadores tienen como finalidad deducir matemáticamente el sentimiento del mercado, o lo que es lo mismo, el sentimiento inversor.

Parte II. - ESTRATEGIA

Disclaimer:

La información aquí contenida se expone a título meramente informativo y no constituye una recomendación de inversión, ni invitación, oferta, solicitud u obligación por parte del autor, para llevar a cabo operación o transacción alguna.

A continuación, se expone una estrategia de inversión basada en un indicador de sentimiento de mercado como es la encuesta sentimental llevada a cabo por la American Association of Individual Investors (AAII). En ella se cuantifica el porcentaje de inversores que prevén el mercado bursátil americano S&P 500 sea alcista (bullish), neutral (neutral) o bajista (bearish).

Periodo Testeado:

- 2018-2006

Activo:

- El activo más ideal para llevar a cabo esta estrategia es un ETF que replique el S&P 500, ya que tiene menos comisiones y aporta una ventaja operativa de entrada y salida de mercado.

Construcción:

- La media histórica de los alcistas (bullish) se sitúa en 38,25%.

- Dado que la publicación se realiza cada jueves en horario cerrado del mercado europeo, las entradas y salidas se efectuarán justo al día siguiente de la publicación.

- Entrada a Mercado: Si el valor bullish es inferior o igual al valor de la media histórica (38,25%).

- Salida de Mercado: Si el valor bullish es superior al valor de la media histórica (38,25%).

Resultados:

1.1. Rentabilidad Anuales

Cuadro 1: Rentabilidad Acumulada (por año)

|

2018* |

2017 |

2016 |

2015 |

2014 |

2013 |

2012 |

2011 |

2010 |

2009 |

2008 |

2007 |

2006 |

|

18,32% |

16,42% |

5,79% |

-1,33% |

-0,28% |

1,65% |

4,12% |

0,99% |

-0,41% |

25,69% |

-28,60% |

3,60% |

2,64% |

La rentabilidad acumulada obtenida entre los años 2018-2006 ha sido del 45,66% y en media 3,51%.

*La última lectura del 2018 data del 08/11/2018, cuando el indicador bullish arrojó una cifra de 41,28% (salida del mercado), por lo cual, la rentabilidad recogida es hasta la fecha anteriormente señalada. El día 15/11/2018, el indicador volvió a dar señal de entrada (35,09%) y hasta el 31/12/2018 no ha vuelto a dar seña de salida.

1.2. Rentabilidad por Operación Efectuada

En el cuadro 2 se desglosan las rentabilidades obtenidas de cada operación bajo la directriz de construcción de la estrategia.

Durante el periodo testeado, se han llevado a cabo un total de 81 operaciones, de las cuales, 52 han aportado una rentabilidad positiva y 29 negativas

Cuadro 2: Desglose de Rentabilidad por Operación y Año

|

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

2012 |

2011 |

2010 |

2009 |

2008 |

2007 |

2006 |

|

5,86% |

4,58% |

5,79% |

-3,30% |

-1,72% |

2,41% |

0,93% |

0,59% |

6,04% |

2,56% |

-9,92% |

2,35% |

1,48% |

|

1,63% |

4,97% |

1,67% |

2,75% |

3,49% |

-1,40% |

-5,15% |

1,05% |

-8,91% |

-2,66% |

0,63% |

-0,77% |

|

|

2,73% |

1,72% |

-0,24% |

1,32% |

-2,91% |

4,63% |

-9,74% |

-1,82% |

1,52% |

2,36% |

0,23% |

-0,37% |

|

|

3,13% |

0,74% |

0,60% |

-0,49% |

-0,91% |

3,26% |

-6,13% |

9,07% |

-2,69% |

0,01% |

-0,06% |

||

|

2,50% |

3,49% |

-2,06% |

-0,37% |

5,73% |

1,31% |

3,47% |

-5,94% |

-1,34% |

-0,21% |

|||

|

-0,64% |

-0,48% |

7,10% |

0,40% |

7,53% |

2,54% |

-0,31% |

1,65% |

|||||

|

1,93% |

0,55% |

0,29% |

0,73% |

6,05% |

-26,39% |

2,03% |

0,92% |

|||||

|

-4,14% |

2,08% |

-2,42% |

||||||||||

|

2,68% |

0,30% |

18,00% |

||||||||||

|

0,58% |

En el cuadro 3 se observa el porcentaje de aciertos y fallos que ha tenido el sistema para cada año.

Cuadro 3: Desglose de Aciertos y Fallos

|

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

2012 |

2011 |

2010 |

2009 |

2008 |

2007 |

2006 |

|

|

Acierto: |

86% |

100% |

100% |

50% |

40% |

43% |

67% |

71% |

67% |

90% |

33% |

71% |

43% |

|

Fallo: |

14% |

0% |

0% |

50% |

60% |

57% |

33% |

29% |

33% |

10% |

67% |

29% |

57% |

1.3. Probabilidades

- Probabilidad de ACIERTO total: 64,20%

- Probabilidad de FALLO total: 35,80%

A modo de conclusión, esta estrategia operativa trata de localizar el sentimiento de mercado extremo y posicionarse, ya que la historia nos ha enseñado que cuando aflora el pesimismo y la decepción, los mercados bursátiles tienen a rebotar y cambiar de tendencia.

Termino esté artículo con una frase de célebre de Warren Buffet:

“Cuando otros son codiciosos, sea cuidadoso, cuando otros son cuidadosos, sea codicioso”