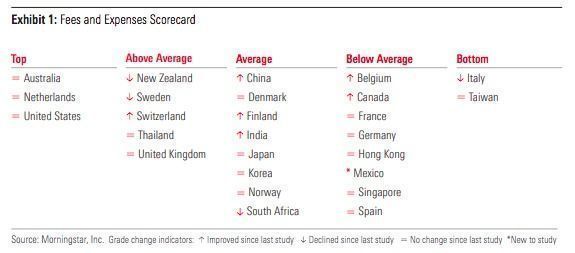

Morningstar acaba de publicar la sexta edición de su estudio Global Investor Experience en el que analiza el coste que tienen los fondos de inversión en más de 26 países teniendo en cuenta las clases retail y en dicha evaluación establece cinco clasificaciones: Superior (Top), Superior a la Media (Above Average), Medio (Average), Inferior a la Media (Below Average) e Inferior (Bottom), siendo la primera de ellas la más ventajosa para los participes.

Una de las primeras conclusiones que deja el informe es que los costes han bajado de forma generalizada en todos los países analizados con respecto a los datos publicados en el mismo informe de hace dos años. “Desde el último estudio en 2017, hemos visto que las comisiones de los fondos continúan disminuyendo en los mercados globales. Esto refleja una serie de tendencias clave, incluyendo una competencia ordenada, la intervención regulatoria y los cambios en las prácticas que han llevado a la separación de los costes de asesoramiento y venta de los costes totales de los fondos en algunos mercados", apunta Grant Kennaway, co autor del estudio.

Sin embargo, el informe también revela que siguen existiendo grandes diferencias en los costes que soportan los inversores según el mercado en el que están. Por ejemplo, mientras que las mejoras notas se las han llevado países como Australia, Países Bajos y EEUU, las peores se han quedado en mercados como el italiano y el taiwanés.

Los españoles no tienen las mejores notas

En lo que se refiere a los fondos españoles, éstos cuentan con una clasificación “inferior a la media”, la segunda peor nota del estudio. En concreto, se diferencia entre los productos domiciliados en España y los que son accesibles para el inversor español, donde se incluyen por ejemplo los fondos de firmas extranjeras que ofrecen su producto en nuestro país, además de distinguir entre tres tipos de estrategias: renta fija, renta variable y mixtos.

En lo que respecta a la renta fija, los fondos españoles muestran unas comisiones muy inferiores a las que soportan los fondos disponibles en España ya que mientras que el gasto medio de los primeros es de apenas un 0,41%, de las más bajas para este tipo de activos de todos los países analizados en el estudio, en el caso de los segundos asciende al 1,04%.

Lo mismo sucede en el caso de los fondos mixtos: los españoles cobran una media del 1,45% sobre el patrimonio frente al 1,64% de los disponibles en España. En el caso de los productos de renta variable los costes están más ajustados en ambos tipos del producto ya que se sitúa en torno al 1,8% del patrimonio.

El estudio también analiza el impacto que MiFID II ha tenido en la implementación en nuestro país de las conocidas como clases limpias y de las comisiones en función de resultados. Con respecto a las primeras, que calcula que suponen un ahorro de costes del 50% con respecto a las clases retail, concluye en que solo están accesibles para “inversores profesionales que cuentan con asesores financieros, bancas privadas o mandatos ofrecidos por los grandes bancos”.

Con respecto a las comisiones de resultados, cifra en un 20% el número de fondos de bolsa que la aplican y en un 30% los productos mixtos que la aplican. Sin embargo estos costes no están incluidos en el estudio y, además, según Morningstar, dificultan mucho que el inversor sepa exactamente lo que está pagando por su fondo de inversión. “Es muy difícil para los inversores minoristas saber exactamente cuánto han pagado de comisión de resultado, pero MiFID lo corregirá. España ha sido más lenta que otros mercados europeos para implementar MiFID II, por lo que los inversores deben ver los costes en dinero”, afirman.