TRIBUNA de Jim Cielinski, Global Head de Renta fija de Janus Henderson Investors. Comentario patrocinado por Janus Henderson Investors.

El equipo de renta fija global de Janus Henderson, liderado por Jim Cielinski, reflexiona sobre la caída de la volatilidad y sobre cómo la asimetría en los precios del mercado podría traducirse en oportunidades.

En lo que llevamos de 2019, se ha producido un acusado repunte en los activos de riesgo, y la debilidad del cuarto trimestre no es ya sino un recuerdo lejano. El índice S&P 500 registró su mejor mes de enero desde 1987, y el 5 de febrero el sector de alta rentabilidad de EE.UU. ya había recuperado todo el terreno perdido en el cuarto trimestre de 2018.

Los principales artífices del repunte en la confianza fueron los bancos centrales, especialmente la Reserva Federal de EE.UU. (la Fed) y, más recientemente, el Banco Central Europeo (BCE). Respecto a la Fed, somos de los que consideran que tienden a prometer demasiado y hacer poco, por lo que, tras su giro hacia un posicionamiento más prudente en enero, interpretamos que van a ser pacientes y flexibles de aquí en adelante.

El mercado ha comenzado a valorar la postura precavida de la Fed, lo que tiene algunas implicaciones importantes para el posicionamiento de la cartera. Seguimos esperando que la curva del rendimiento estadounidense se torne más pronunciada ante las menores expectativas de futuras subidas de tipos de la Fed, así como ante la posible cotización de recortes de tipos futuros, muy probablemente en 2020. Además, este giro, aunque ha contribuido a tranquilizar a los inversores, ha aniquilado la volatilidad, lo que también constituye una oportunidad.

En los gráficos de más abajo se muestra la volatilidad implícita en los tipos estadounidenses a 10 años (Figura primera) y la volatilidad implícita en el dólar estadounidense medida por el tipo de cambio EUR/USD (Figura segunda). La primera está en mínimos históricos los últimos 14 años, según los datos de Bloomberg.

¿A qué se debe? Aunque algunos podrían justificarlo aludiendo a la muy estrecha horquilla de negociación real de los bonos del Tesoro de EE.UU. a 10 años en febrero (tan solo de nueve puntos básicos) y a la postura precavida de la Fed, en modo alguno cabe asumir que esto vaya a continuar siendo así de forma indefinida. Asimismo, a finales del cuarto trimestre de 2018 se produjo una compra considerable de opciones sobre bonos del Tesoro, que ahora están comenzando a cancelarse, lo que genera una mayor presión a la baja, según se muestra en la figura.

Volatilidad implícita opción a 12 meses sobre swaps a 10 años en EE.UU.

Fuente: Bloomberg; del 31 de mayo de 2005 al 13 de marzo de 2019; opción sobre swaps en USD ATM OIS 3 meses NVOL, 1 año x 10 años.

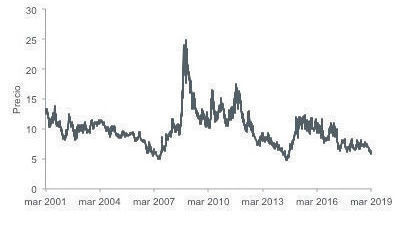

Volatilidad implícita opción a 3 meses sobre tipo de cambio EUR/USD

Fuente: Bloomberg; del 14 de marzo de 2001al 14 de marzo de 2019; volatilidad implícita ATM opción a 3 meses sobre tipo de cambio EUR/USD.

Nuestro enfoque de inversión busca asimetrías en los precios de los mercados de renta fija global. Hemos tratado de capturarlas en las carteras mediante la compra de opciones (por ejemplo, sobre tipos estadounidenses a 10 años) al alza y a la baja, ante la expectativa de que se produzca una ruptura durante el próximo año. Dado que esto conlleva pagar una prima en ambos casos, hemos fijado el listón relativamente alto para esta clase de operativa, si bien consideramos que las valoraciones actuales, en niveles extremos, lo justifican. De forma más sutil, esta clase de posicionamiento presenta una correlación negativa con algunas de las demás posiciones de riesgo en la cartera, como la deuda corporativa, lo que brinda una mayor diversificación.

Dentro de la deuda corporativa, aunque continuamos apreciando bolsas de valor, los diferenciales en las valoraciones generales del mercado han vuelto a estrecharse, sobre todo en EE.UU., lo que reduce la probabilidad de que haya estrechamientos de diferenciales ulteriores. Consideramos que la Fed ha concluido su ciclo de subidas de tipos y que irá adoptando un enfoque más equilibrado, lo que nos ha llevado a incrementar nuestro nivel de duración (tanto en EE.UU. como a escala global) en 2019.

Este documento recoge las opiniones expresadas por el autor en el momento de su publicación y podrían ser diferentes de las de otras personas/equipos de Janus Henderson Investors. Los sectores, los índices, los fondos y los valores que se mencionan en este artículo no constituyen ni forman parte de ninguna oferta o invitación para comprarlos o venderlos.

La rentabilidad pasada no es indicativa de rentabilidades futuras. El valor de las inversiones y las rentas derivadas de las mismas puede disminuir o aumentar y es posible que los inversores no recuperen la cantidad invertida en un principio.

La información recogida en este artículo no es apta para emplearse como una recomendación de inversión.

Emitido por Janus Henderson Investors. Janus Henderson Investors es la denominación con la que ofrecen productos y servicios de inversión Janus Capital International Limited (número de registro: 3594615), Henderson Global Investors Limited (número de registro: 906355), Henderson Investment Funds Limited (número de registro: 2678531), AlphaGen Capital Limited (número de registro: 962757), Henderson Equity Partners Limited (número de registro: 2606646) (registradas en Inglaterra y Gales, con domicilio social en 201 Bishopsgate, Londres EC2M 3AE y reguladas por la Autoridad de Conducta Financiera) y Henderson Management S.A. (número de registro: B22848, con domicilio social en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier).

Janus Henderson, Janus, Henderson y Knowledge. Shared son marcas comerciales de Janus Henderson Group plc o de una de sus sociedades dependientes. © Janus Henderson Group plc.